News & Trends

«Nachhaltigkeit 1.0 ist veraltet und muss weiterentwickelt werden»

Von Ruedi Keller, themarket.ch – Thomas Pfyl, Leiter Investment Selection der Globalance Bank, spricht im Interview mit The Market über die Entwicklung von nachhaltigem Investieren, die Probleme des Solarmarktes und die grossen Chancen in ausgewählten Aktien.

Nachhaltiges Investieren löst grosse Emotionen und Debatten aus: Oft steht «Greenwashing» im Raum, also der Vorwurf, Unternehmen und Finanzprodukte würden sich bezüglich ihres Einflusses auf die Umwelt und die Gesellschaft übermässig gut darstellen. Gleichzeitig kommt «Greenhushing» auf – die Scheu, eine grüne und soziale Ausrichtung von Anlagen überhaupt

noch in Aussicht zu stellen.

Kritisiert wird auch, dass Nachhaltigkeits-Ratings immer wieder verändert werden. «Das ist Ausdruck davon, dass die Finanzindustrie versucht, ihre Nachhaltigkeitsmodelle weiterzuentwickeln», erklärt Thomas Pfyl, Leiter Investment Selection der Globalance Bank, im Gespräch. Insofern sei das positiv und Ausdruck des Fortschritts dieser jungen Disziplin.

«Aber es schafft Konfusion.»

Im Interview erläutert Pfyl, auf welche Nachhaltigkeitsaspekte sein Team den Investitionsprozess ausrichtet und weiterentwickelt, zudem sagt er, worunter der Solarmarkt leidet, in welchen Nischen er attraktive Anlagemöglichkeiten sieht und warum er sowohl auf Tesla als auch die chinesische Konkurrentin BYD setzt.

Herr Pfyl, welche Dilemmas prägen nachhaltiges Investieren derzeit?

Der wichtigste Punkt ist: Nachhaltiges Investieren ist eine noch junge Disziplin. Es ist eine neue Thematik, die von einer neuen Wissenschaft begleitet wird. Nachhaltigkeit 1.0 ist veraltet und muss weiterentwickelt werden, wie wir das machen, indem wir vor allem die positiven Auswirkungen – Impacts – messen und neue Technologien berücksichtigen. Es wird jedoch eine breite Thematik bleiben, die sich kaum mit wenigen klaren Standards fassen lassen wird. Ich hoffe, dass sich zumindest bei Nachhaltigkeits-Ratings eine gewisse Harmonisierung erreichen lässt und nicht, wie heute, von verschiedenen Ratingagenturen teilweise diametral entgegengesetzte Urteile abgegeben werden.

Worauf basiert diese Hoffnung?

Sie liegt in der steigenden Verfügbarkeit und Standardisierung von Daten und in der Entwicklung besserer Modelle – was aber nicht ohne Nebengeräusche abläuft.

Haben Sie ein Beispiel dafür?

Nehmen wir das implizite globale Erwärmungspotenzial. Unternehmen müssen heute Daten dazu liefern, und Ratingagenturen beurteilen es positiv, wenn sich Unternehmen unter anderem Ziele zur Reduktion ihres Treibhausgasausstosses setzen. Oft sind das Klimaziele für 2050 – und selbst Autokonzerne und Ölgesellschaften sehen sich so künftig konform mit einem Pfad, bei dem die Erderwärmung nicht mehr als 2 Grad beträgt.

Bis dahin steht keiner der Manager, die diese Ziele ausgegeben haben, mehr in der Verantwortung.

Deshalb gehen die Datenanbieter dazu über, jedes Jahr zu überprüfen, ob die Unternehmen glaubhafte Fortschritte machen. Das zu messen, bedingt aber neue Modelle. Beispielsweise MSCI ESG ist soeben daran, ein solches zu veröffentlichen. Bezüglich Ratings heisst das aber: Vorher hatte das Ziel einen Einfluss auf die Benotung – und je optimistischer es war, desto stärker verbesserte es das Rating. Mit der neuen Messung des Pfads setzt nun bei einer Abweichung vom Zielpfad eine Gegenbewegung ein, und die Ratings werden wieder etwas schlechter ausfallen.

Dass Nachhaltigkeits-Ratings immer wieder verändert werden, führt zu Kritik. Stört Sie das nicht?

Es ist Ausdruck davon, dass die Finanzindustrie versucht, ihre Nachhaltigkeitsmodelle immer weiterzuentwickeln. Es ist positiv und Ausdruck des Fortschritts dieser jungen Disziplin. Aber es schafft Konfusion – sowohl bei den Investoren als auch bei den Unternehmen, die die Daten liefern müssen.

Konfusion ergibt sich auch daraus, worauf nachhaltiges Investieren ausgerichtet ist: auf die Wirkung, die Unternehmen auf die Umwelt und die Gesellschaft ausüben – oder umgekehrt auf die finanziellen Risiken der Unternehmen, denen sie durch Umwelteinflüsse ausgesetzt sind. Was haben Sie bei Globalance im Blick?

ESG, also der Nachhaltigkeitsstil, den die meisten Nachhaltigkeitsfonds anwenden, ist ein Blick in den Rückspiegel. Auf Basis von Daten aus der Vergangenheit werden ESG-Ratings ermittelt, die dann den Investitionsprozess prägen. Wir orientieren uns an der künftigen Wirkung – so, wie es auch die meisten Investoren erwarten –, begleitet von finanziellen Risikofiltern.

Wie machen Sie das?

Wir haben den Globalance-Footprint entwickelt, der den Einfluss misst, den Unternehmen auf die Entwicklung der Wirtschaft, der Gesellschaft und die Umwelt ausüben. Dazu kommen Megatrends. Wir schauen, welchen Umsatzanteil ein Unternehmen beispielsweise im Bereich neue Mobilität, Energie, Automatisierung oder Wissensgesellschaft erwirtschaftet sowie welches Wachstumspotenzial dort besteht. Ergänzend schauen wir uns die Patente und die Forschungs- und Entwicklungskosten genau an. Unser Ziel ist es, in die innovativsten Unternehmen mit dem besten Globalance Footprint zu investieren, die zweistelliges Umsatz- und Gewinnwachstum erwarten lassen.

Zuvorderst auf der Nachhaltigkeitsagenda steht meist das Thema Klima und Energie. Gebündelt finden sich solche Aktien beispielsweise im S&P Global Clean Energy Index. Trotz aller Innovation dieser Unternehmen hat der Index seit seinem Höchst von Anfang 2021 mehr als die Hälfte eingebüsst. Wie erklären Sie das?

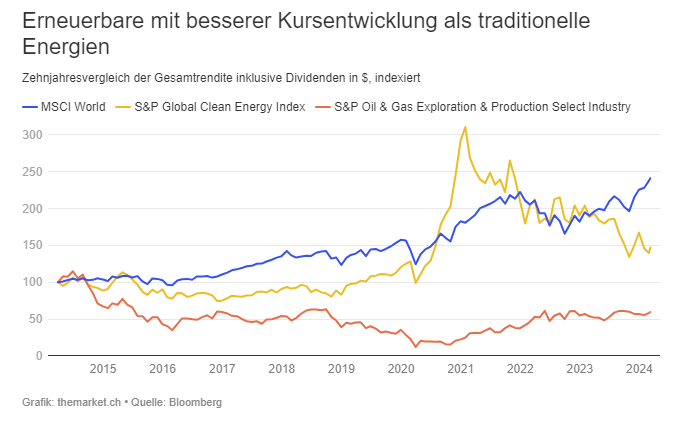

Für die letzten Jahre stimmt das. Doch der Blick auf die lange Frist zeigt ein anderes Bild: Der S&P Global Clean Energy Index hat in zehn Jahren rund 50% zugelegt. Das ist zwar weniger als der Weltaktienindex von MSCI, dem in den letzten zwei Jahren das Thema künstliche Intelligenz grossen Schub verlieh. Hätte man in dieser langen Periode in Öl- und Gasaktien investiert, hätte man rund 40% verloren. Wir befinden uns im Energiebereich in einem Paradigmenwechsel hin zu erneuerbaren Energien. Dieser wird von starken Kursschwankungen begleitet. Über die lange Frist ist die Performance mit erneuerbaren Energien aber deutlich besser als mit konventionellen Energietiteln.

Der Chart zeigt auch, dass wir uns auf einem Tiefpunkt der letzten drei Jahre befinden. Bietet das nach vorne neue Chancen?

Die hundert Unternehmen des Global Clean Energy Index handeln nun im Schnitt zu einem ein Jahr vorwärtsgerichteten Kurs-Gewinn-Verhältnis von 13. Angesichts von durchschnittlichen Wachstumsraten von jährlich 20 bis 30% ist das eine sehr tiefe Bewertung.

Das grösste Wachstum zeigt die Solarindustrie. Intuitiv müsste man meinen, dass dort auch finanziell die grössten Chancen liegen. Tatsächlich gehörten die Aktien der Solarunternehmen zu den grössten Verlierern. Warum?

Im Solarbereich gab es in den letzten Jahren einen massiven Preiszerfall, allein 2023 haben sich die Preise für Solarmodule nahezu halbiert. Das hat mit der Erkenntnis zu tun, dass man die Technologien, die für die künftige Energieversorgung gebraucht werden, nicht allein den Chinesen überlassen kann. Die USA haben gestützt auf Subventionen die eigene Produktion ausgebaut, Europa beabsichtigt es, und gleichzeitig haben die Chinesen massiv weiter produziert. Die Folge sind Überkapazitäten und Preiskämpfe.

Geopolitik und Subventionen treiben das Wachstum im Sektor an. Aber für Investoren ist diese Konstellation höchst unprofitabel. Trifft das für den ganzen Bereich zu?

Die Konkurrenzsituation führt dazu, dass die Technologien weiterentwickelt werden. Zudem gibt es durchaus erfolgreiche Gesellschaften, beispielsweise die amerikanische First Solar. Sie hat ihre Stärke nicht bei den traditionellen Siliziumzellen, sondern im Bereich der Dünnschichttechnologien.

Was zeichnet First Solar aus?

Ihre Module sind etwas weniger leistungsfähig, sie produzieren aber auch mit wenig Licht immer noch effizient Energie, und sie sind klar günstiger in der Produktion. Mit diesem Bereich lässt sich auch heute gut Geld verdienen. Die Aktien von First Solar entzogen sich dem branchenweiten Kurseinbruch, und mit einer Bewertung zu einem Kurs-Gewinn-Verhältnis von 8 für 2025 haben sie noch 50% Kurspotenzial.

Wie beurteilen Sie das darbende Schweizer Unternehmen Meyer Burger, das auf höchst effiziente und qualitativ hochstehende, aber teure Solarmodule setzt?

Meyer Burger kämpft ums Überleben und braucht zusätzliche Finanzierung. Ihre Produktionspläne am Standort Deutschland sind gescheitert, und sie sucht das Glück nun in den USA und den dortigen Subventionen. Das erfordert aber massive Neuinvestitionen. Es ist noch offen, ob die dazu geplante Kapitalerhöhung gelingen wird. Zum jetzigen Zeitpunkt ist eine Investition in Meyer Burger reine Spekulation.

Auch im Bereich Windenergie haben die europäischen Anbieter stark gelitten. Wie beurteilen Sie hier die Chancen?

Der aufwendige Transport der immer grösser werdenden Rotorblätter sowie der regelmässige Servicebedarf machen Windenergie zu einem viel lokaleren Geschäft als die Photovoltaik. Nach dem Kurseinbruch von 2023 zeigen die Aktien des auf Windkraft ausgerichteten Versorgers Ørsted sowie des Windradbauers Vestas nun eine Bodenbildung.

Was drückte hier die Kurse?

Als Entwickler von kapitalintensiven Windparks litt Ørsted unter den steigenden Zinsen. Das dänische Unternehmen musste in den USA Projekte abschreiben, da ihre Rentabilität aufgrund der höheren Finanzierungskosten nicht mehr gegeben war. Operativ arbeitet es jedoch profitabel.

Wie steht es um die Bewertung?

Ørsted schreibt operative Ebit-Margen von rund 20%, die Gewinnmarge beträgt 10%. Auf dem derzeit gedrückten Kursniveau und einem Kurs-Gewinn-Verhältnis von 13 sehe ich mindestens 20% Kurspotenzial.

Wie sieht es für Vestas aus?

Die Aktien von Vestas haben sich schneller erholt und handeln nun zu einem Kurs-Gewinn-Verhältnis von mehr als 20. Hier sehe ich kurzfristig weniger Potenzial.

Gibt es Teilbereiche oder Zulieferer im Bereich erneuerbarer Energien, die besonders spannend sind?

Das Thema Wechselrichter finde ich sehr interessant. Für Unternehmen in diesem Bereich wie die israelische SolarEdge, die deutsche SMA Solar oder die amerikanische Enphase Energy sehen die Analysten für das laufende Jahr noch einen gedrückten Umsatz und Gewinn, doch mit Blick auf die folgenden Perioden erwarten sie wieder deutliches Wachstum. Das weckt Hoffnung, bedeutet aber auch, dass trotz Kursrückschlägen von bis zu 60% und mehr noch einige Monate vergehen dürften, bis der Zeitpunkt zum Wiedereinstieg kommen wird.

Was hebt diese Unternehmen von Solarmodul- oder Windradproduzenten ab?

Wechselrichter braucht es überall. Sie wandeln den aus erneuerbaren Energien gewonnenen Gleichstrom in Wechselstrom, um ihn in die bestehenden Netze einzuspeisen. Das Wachstum dieser Unternehmen beruht damit auf dem Ausbau der erneuerbaren Energien insgesamt. Heute werden jährlich rund 1800 Mrd. $ dafür neu investiert, 2030 sollen es 5000 Mrd. $ sein. Das entspricht einer durchschnittlichen jährlichen Wachstumsrate von 20%. Zum Vergleich: In fossile Energieträger werden heute weniger als 1000 Mrd. $ jährlich neu investiert. Manche Wechselrichterunternehmen arbeiten selbst auf dem derzeit gedrückten Umsatzniveau profitabel. Die Energiewende ist aber in vollem Gang, und diese Unternehmen werden mittelfristig zu den grossen Gewinnern zählen.

Sehen Sie weitere solche Bereiche?

Nextracker hat eine spannende Nische. Das amerikanische Unternehmen, das erst letztes Jahr an die Börse gekommen ist, entwickelt Software, damit die Module der grossen Solarfarmen über den gesamten Tagesverlauf optimal auf die Sonnenstrahlung ausgerichtet sind. Es zeigt eine Gewinnmarge von 15%, und der Aktienkurs hat sich seit dem Börsengang verdoppelt. Das Kurs-Gewinn-Verhältnis ist damit über 15 gestiegen. Ganz billig sind die Aktien nicht mehr, aber angesichts eines Wachstums von 20% ist die Bewertung vertretbar. Das Unternehmen, in das wir investiert sind, ist ein Beispiel dafür, dass es in Teilbereichen sehr attraktive Anlagemöglichkeiten gibt.

Wie sieht es ausserhalb der Bereiche Wind und Solar aus?

Im Bereich Geothermie gibt es die US-Gesellschaft Ormat, die Technologie entwickelt und selbst Kraftwerke betreibt. Sie wirtschaftet profitabel, wächst jährlich gut 10%, und ihre Aktien eignen sich zur Diversifikation im Energiebereich.

Wie steht es um die Zukunftstechnologie Wasserstoff?

Das ist ein schwieriges Thema, in das wir derzeit nicht investiert sind. Die grossen Gesellschaften, Plug Power oder Ballard Power, schreiben alle Verlust. Erstere hat jüngst erneut enttäuscht und soll gemäss Erwartungen frühestens ab 2027 ersten Gewinn verbuchen. Angesichts von technologischen Unsicherheiten, unsicheren Marktperspektiven und dem höheren Zinsniveau stehen Unternehmen, deren Gewinn so weit in der Zukunft erwartet wird, derzeit nicht in unserer Gunst.

Ist die Zinsproblematik nicht allgemein ein Problem für die meist schnell wachsenden Unternehmen im Bereich erneuerbarer Energien?

Als die Zinsen Mitte 2022 zu steigen begannen, haben wir in unserem Zukunftbeweger-Fonds die Aktien von Unternehmen abgebaut, deren Gewinn vor allem weit in der Zukunft erwartet wird. Sobald die Zinsen sinken, könnten aber gerade solche Wachstumswerte einen neuen Boom erleben und kurzfristig zu Gewinnern werden. Wir verfolgen jedoch einen langfristigen Anlageansatz und haben sie bislang nicht aufgestockt.

Nachhaltigkeit und Zukunftsfähigkeit gehen über das Thema Energie hinaus. Wo sehen Sie weitere Megatrends?

Neue Mobilität gehört sicher dazu – auf der einen Seite mit Tesla und auf der anderen mit der chinesischen BYD. Wir sind in beide investiert, aber aufgrund ganz unterschiedlicher Voraussetzungen

Was unterscheidet die beiden Platzhirsche?

Beide machen je rund 100 Mrd. $ Jahresumsatz. BYD wächst gemäss Analystenschätzungen in den nächsten Jahren aber mit einem Tempo von rund 20 bis 25%, wobei die Gewinnmarge 5% beträgt, die Eigenkapitalrendite 20% und das Kurs-Gewinn-Verhältnis 11. Im Schnitt sehen die Analysten für die nächsten zwei bis drei Jahre bei BYD so ein Kurspotenzial von 60%. Tesla wächst mit 15 bis 20% langsamer, die Gewinnmarge ist mit 10% hingegen doppelt so hoch, die Eigenkapitalrendite beträgt tiefere 15%. Dennoch ist Tesla mit einem Kurs-Gewinn-Verhältnis von 40 viel höher bewertet. Basierend auf denselben Analysten beträgt das Kurspotenzial so lediglich 20%.

Die Zahlen sprechen klar für BYD. Warum halten Sie beide Aktien?

Bei Tesla schwingt immer Fantasie für mehr mit – derzeit mit dem Roboterprojekt Optimus. Elon Musk sagt, der Roboter werde in drei bis fünf Jahren marktreif sein, dies mitunter basierend auf künstlicher Intelligenz und Daten, die Tesla derzeit aus den Autos zieht. Das könnte in drei bis fünf Jahren ein neues Kapitel bei Tesla eröffnen.

Wo werden Sie abseits der grossen Themen fündig?

Wir sind in Trimble investiert. Das US-Unternehmen bietet anhand von Geodaten Positionslösungen, beispielsweise für Smart Farming. Landwirte können damit Felder präzise düngen oder Pflanzenschutzmittel versprühen, was Kosten- und Umweltvorteile bringt. Das Unternehmen macht damit und mit Vermessungslösungen für den Immobilienbereich einen Umsatz von 4 Mrd. $ und verdient eine Gewinnmarge von 15 bis 20%. Das Kurs[1]Gewinn-Verhältnis beträgt rund 20. Wir erwarten rund 15 bis 20% jährliches Wachstum, was für weiteres Kurspotenzial spricht.

Wie ordnen Sie das Thema künstliche Intelligenz ein?

Künstliche Intelligenz hat heute bei sehr wenigen Unternehmen bereits einen positiven Effekt auf den Umsatz und den Gewinn. Wir sind seit Jahren in AMD und Nvidia investiert. Beide Chipentwickler haben sich dank der steigenden Nachfrage nach Rechenkapazität für künstliche Intelligenz weit über unserer ursprünglichen Erwartung entwickelt, insbesondere Nvidia.

Erwägen Sie den Ausstieg?

Derzeit herrscht Euphorie, und Erinnerungen an die Dotcom-Blase werden wach. Doch der grosse Unterschied ist: Anders als damals sind heute Unternehmen da, die nicht Verlust, sondern riesigen Gewinn schreiben. Die Problematik ist das Wachstum. Gemäss Schätzungen soll Nvidia den Umsatz in den nächsten vier Jahren auf 200 Mrd. $ verdreifachen, den Gewinn bei einer auf 60% steigenden Marge auf 120 Mrd. $ vervierfachen. Bei diesen Werten wirkt ein Kurs-Gewinn-Verhältnis von 30 nicht einmal hoch. Ich frage mich allerdings, ob es möglich ist, dass ein bereits heute riesiges Unternehmen weiterhin 30 bis 40% pro Jahr wächst, und stelle mich auf Enttäuschungen und Kurskorrekturen ein. Vorerst bleiben wir investiert, aber wir nehmen bei Nvidia immer wieder Gewinne mit.

Wo investieren Sie die?

Künstliche Intelligenz wird in ganz vielen Bereichen zu Effizienzsteigerungen führen – im Bereich Life Science, der Forschung und Entwicklung oder im Bereich Medtech. Dennoch hinkten diese Bereiche in letzter Zeit dem Markt hinterher, und die Bewertungen sind klar gesunken.

Haben Sie ein Beispiel vor Augen?

Nehmen wir Roche: Im Bereich Diagnostik kann künstliche Intelligenz enorm viel bringen und in der Pharmaforschung die Entwicklungszeit für neue Wirkstoffe von zehn auf zwei Jahre verkürzen. Mit fortgeschrittenen Kandidaten hat Roche zuletzt Rückschläge erlitten, doch ihre Forschungspipeline ist prall gefüllt. Künstliche Intelligenz könnte deren Entwicklung massiv beschleunigen. Das eröffnet neues Potenzial.